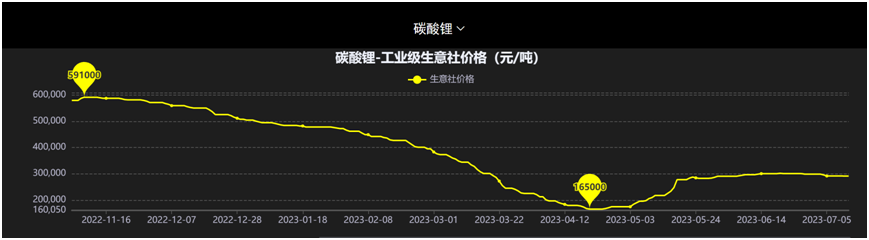

今年上半年,碳酸鋰從去年底的51萬元/噸跌至今年4月底的18萬元后;6%品位的鋰輝石中國(CIF)由年初時的每噸6000美元以上最低跌破今年4月的4000美元。五月份,碳酸鋰和鋰輝石中國(CIF)回暖,但也難現(xiàn)從前盛況!

面對鋰價單邊下滑,下游對原材料的采購意愿降低,市場成交量萎靡。在量價齊跌的大背景下,眾多鋰鹽和資源企業(yè)“壓力山大”。

7月11日晚,西藏礦業(yè)發(fā)布了國內(nèi)首份鋰資源企業(yè)的半年業(yè)績預(yù)告,預(yù)計上半年凈利潤2000萬元-3000萬元,同比下降93.69%-95.79%。而且與其今年一季度相比,西藏礦業(yè)二季度的利潤降幅進(jìn)一步擴(kuò)大。7月12日,盛新鋰能發(fā)布業(yè)績預(yù)告,預(yù)計今年上半年凈利潤6億元至7億元,同比下滑76.81%-80.13%(去年同期為30.19億元)。

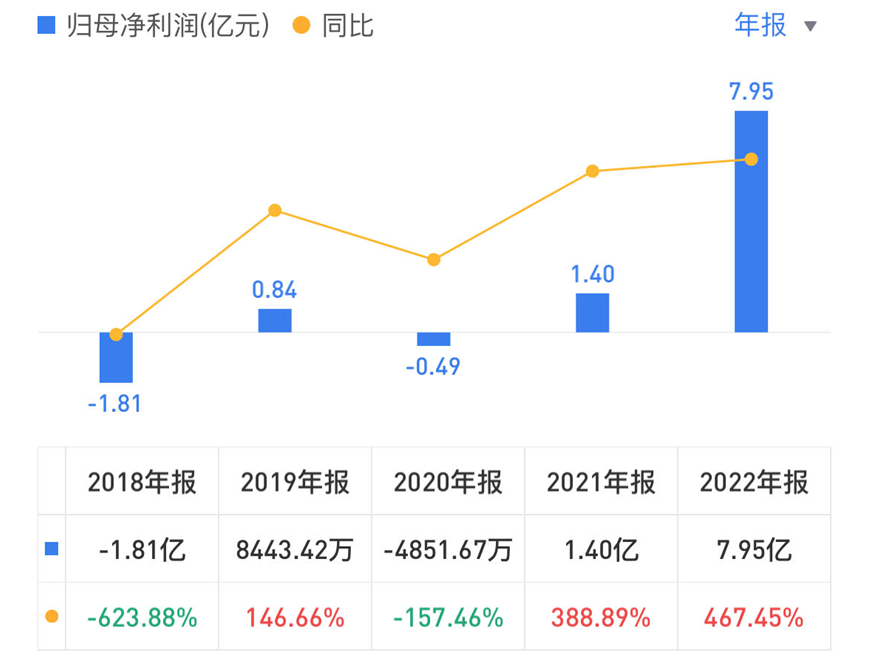

不用遙想當(dāng)年,就在剛剛過去的2022年,可謂鋰礦企業(yè)的豐收年,在新能源市場的帶動下,碳酸鋰供不應(yīng)求,價格快速上漲,電池級碳酸鋰一度猛漲到接近60萬元/噸,較2021年初上漲超10倍。

西藏礦業(yè)2022年凈利潤7.95億元,同比增467.45%,盛新鋰能凈利潤55.52億元,同比增長541.32%。

隨著其他企業(yè)業(yè)績預(yù)告持續(xù)披露,業(yè)績“跳水”,成為相關(guān)鋰企的常態(tài)。

在全球數(shù)字化轉(zhuǎn)型和新基建建設(shè)的大背景下,原本只是應(yīng)用在玻璃、陶瓷、醫(yī)藥等行業(yè)的“小眾品種”碳酸鋰的行業(yè)規(guī)模和市場容量快速增加,也展露了巨大的發(fā)展?jié)摿褪袌隹臻g。

但相應(yīng)的,我國鋰鹽產(chǎn)品的市場報價相對混亂,至今未形成統(tǒng)一、成熟的價格體系。缺少價格指引和預(yù)期管理,由于缺乏市場監(jiān)管,碳酸鋰當(dāng)時還受到了人為的炒作,也是導(dǎo)致鋰價巨幅波動的原因之一。今年4月份,碳酸鋰價格開始又出現(xiàn)一波反彈,但顯然,短短半年時間,鋰市場供需結(jié)構(gòu)還沒有得到根本改善,想要形成完善的價格體系,我國鋰市場還有很長的一段路要走。

目前,市場結(jié)構(gòu)調(diào)整的方向之一是碳酸鋰期貨、期權(quán)。

7月11日,廣州期貨交易所發(fā)布了碳酸鋰期貨和碳酸鋰期權(quán)合約及相關(guān)規(guī)則。這意味著廣期所第二個品種碳酸鋰期貨、期權(quán)進(jìn)入上市倒計時。

作為現(xiàn)貨市場的延伸,在碳酸鋰期貨上市后,一方面,可以提供價格信號,為企業(yè)的生產(chǎn)、采購提供決策依據(jù);另一方面,可以作為企業(yè)套期保值的風(fēng)險管理工具,實現(xiàn)企業(yè)對價格波動風(fēng)險的精細(xì)化管理。另外,期貨提高價格的發(fā)現(xiàn)效率,降低了相關(guān)交易成本,通過期現(xiàn)聯(lián)動機(jī)制等方式,可以不斷穩(wěn)定市場價格體系。

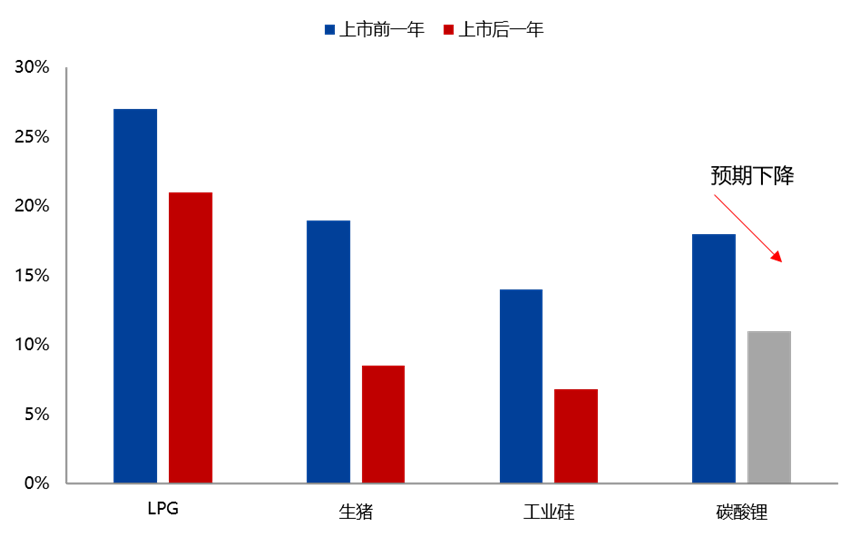

據(jù)相期貨公司預(yù)測,參考最近三年新增的品種LPG、生豬和工業(yè)硅,上市后歷史波動率均值較之前明顯下降。最近一年電池級碳酸鋰歷史波動率均值為18%,期貨上市后預(yù)計逐步下降至11%左右。

據(jù)預(yù)測,電池級碳酸鋰價格仍存在止?jié)q回落的預(yù)期。參照目前鋰鹽供需結(jié)構(gòu),興證期貨預(yù)計,下半年電池級碳酸鋰價格波動區(qū)間預(yù)計為25-35萬元/噸,長期價格中樞有望回落至20萬元/噸。

碳酸鋰的“瘋狂”或許將告一段落!