8月30日,西藏礦業發布半年度業績報告,2023年上半年營業收入約2.83億元,同比減少76.79%;凈利潤約2530萬元,同比減少94.68%,報告期內,公司主要產品鋰鹽產品、銷量、價格較上年同期大幅下降。

西藏礦業的業績腰斬,也拉響了全國鋰資源產業格局“重塑”的序幕。

10億元的李家溝北鋰礦勘查權,42億的加達鋰礦勘查權,8月份的兩起競拍,再次點燃了資本的“火苗”。

但與拍賣場上資本的火熱不同,期貨和現貨市場,碳酸鋰卻頻頻遭遇“冷水”襲擊。

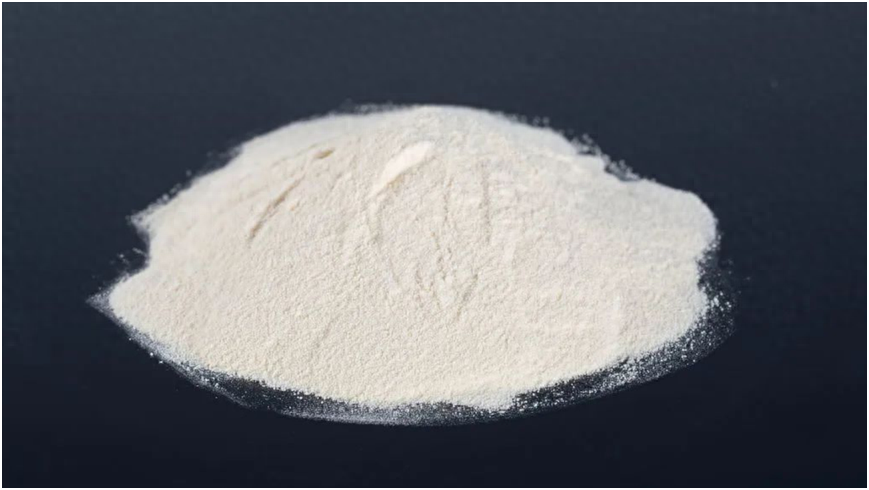

期貨市場,8月28日,“白色石油”碳酸鋰價格大幅走低,跌破每噸20萬元后,期貨主力合約最低跌至183450元/噸,創下上市以來新低。

現貨市場,據上海鋼聯發布的數據顯示,8月29日,國內電池級碳酸鋰均價較前一交易日下跌0.25萬元/噸至21.5萬元/噸,而此前“觸底反彈”后的高點曾在6月突破30萬元/噸。

碳酸鋰價格下跌,背后是新能源車和動力電池的需求增長放緩,下游需求持續疲弱。

根據SMM數據顯示,8月碳酸鋰月度需求量為58232.07噸,較上月減少26 43噸,環比減少4.34%。月度出口量為707.72噸,較上月繼續減少155.74噸;出口金額3636.3萬美元,較上月減少74.6 4萬美元。

需求疲弱的同時,碳酸鋰的供應端卻充足。根據SMM數據,8月碳酸鋰月度產量共計46701噸,較上月增加1387噸,同比增長56.16%。其中,電池級碳酸鋰產量28249噸,較上月減少292噸,同比增長101.3%;工業級碳酸鋰產量18452噸,較上月增加1679噸,同比增加16.25%。

目前,庫存雖然處于低位,但是下游的補庫意愿和實際補庫程度都很低,新能源銷售旺季未至,現貨詢價交投清淡,加之現貨價格的持續下跌,現貨悲觀情緒有所加劇。因此現貨市場在供大于求的現狀下,價格維持下跌趨勢。

20萬元/噸是個“大關”,部分鋰鹽企業成本超過20萬元/噸,成本倒掛,市場或許要再次經歷深度的調整和重塑。

8月份,川能動力關聯企業以10億元拿下李家溝北鋰礦勘查權,內蒙古的大中礦業以42億的代價拿下加達鋰礦探礦權。看似火熱,但兩座天價鋰礦沉睡于高山深谷,部分項目所在地山路泥濘難行,很難支撐貨車規模運輸。部分礦脈帶地勢復雜,給尾礦建設和環保提出更高要求。

沒有信號、人跡罕至、地貌復雜、車道狹窄…….電、運輸通道要建、基礎建設以及各類安全、環保許可要有,綜合而言,有礦不一定好采,規模開采勢必需大量資金的投入,投資大、成本高、周期長,在跌跌不休的碳酸鋰價格面前,一切都顯得力不從心。

當然,川能動力也好,大中礦業也罷,花錢買的僅僅是進入阿壩州鋰礦版圖的一張入場券,鋰產業被世界公認為未來發展的朝陽產業和世界競相發展的新興產業。入場券也許就是未來“鋰帝國”的一把鑰匙。