今年上半年鐵合金大幅波動,一季度延續(xù)跌勢,硅鐵、錳硅價格均創(chuàng)近4年來新低;4月起,隨著國內(nèi)宏觀氛圍轉(zhuǎn)暖,黑色系負反饋暫告一段落,鐵合金受供需格局和成本預(yù)期影響開啟超跌反彈行情,其中錳硅漲幅一度超過60%,價格最高逼近10000元/噸關(guān)口,成為上半年商品市場最亮眼品種之一;6月至今,黑色系再度迎來淡季,錳礦熱度降溫,鐵合金盤面量價齊落,回吐前期大部分漲幅。

[A][利潤驅(qū)動 供應(yīng)先減后增]

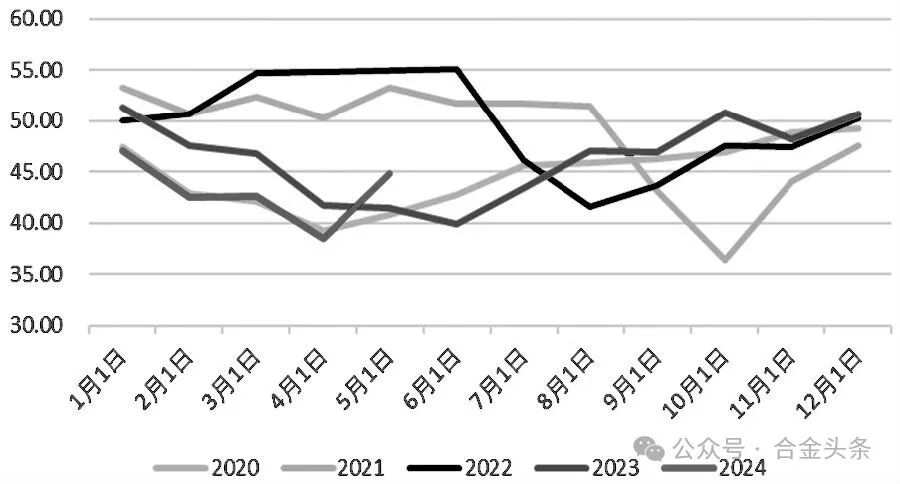

硅鐵方面,上半年全國硅鐵產(chǎn)量合計263萬噸,同比減少1.9%。分地區(qū)看,內(nèi)蒙古得益于區(qū)位成本優(yōu)勢,前6個月產(chǎn)量同比增長12.9%,至85.5萬噸,是主產(chǎn)區(qū)中供應(yīng)唯一增加的區(qū)域;寧夏、青海兩地產(chǎn)量均在51萬~55萬噸,其中,寧夏產(chǎn)量降幅達16%。進入二季度,伴隨著黑色系價格企穩(wěn)反彈,鐵水成材產(chǎn)量回升帶動鐵合金需求增大和價格止跌,硅鐵廠家利潤快速提升,5—6月產(chǎn)量單周增幅達3%左右,其中5月份廠家利潤每噸最高超千元,為近一年來高位水平。

圖為硅鐵月度產(chǎn)量(單位:萬噸)

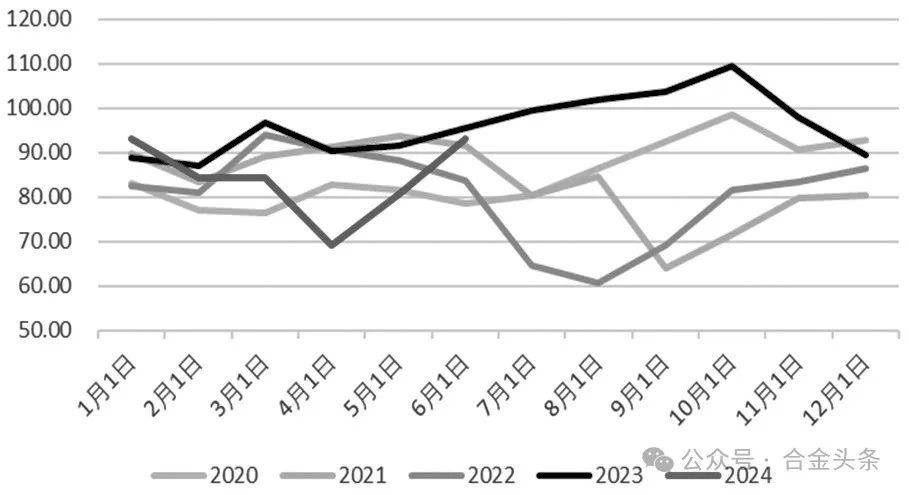

錳硅方面,上半年全國錳硅產(chǎn)量合計505萬噸,同比減少8.2%。與硅鐵類似,錳硅產(chǎn)量下降主要由一季度寧夏和南方產(chǎn)區(qū)虧損減產(chǎn)所致。西南及寧夏錳硅產(chǎn)區(qū)成本利潤倒掛疊加庫存積壓嚴重,企業(yè)減停產(chǎn)成為常態(tài);內(nèi)蒙古上半年產(chǎn)量穩(wěn)中有增,開工率始終維持在66%以上,供應(yīng)比重較去年繼續(xù)抬升8%至51%,行業(yè)龍頭優(yōu)勢不斷強化。二季度,海外錳礦發(fā)運受阻,錳礦和錳硅共振上漲,廠家利潤快速改善,帶動產(chǎn)量回升。6月錳硅產(chǎn)量重回至90萬噸高位,環(huán)比增15%,但高供應(yīng)壓力始終存在。

圖為硅錳月度產(chǎn)量(單位:萬噸)

[B][非鋼產(chǎn)業(yè)表現(xiàn)尚可]

具體來看,除了粗鋼消費同比下降2.4%,金屬鎂、不銹鋼、出口等領(lǐng)域均表現(xiàn)尚可,尤其是金屬鎂上半年產(chǎn)量增長13%,彌補了一部分粗鋼需求的下降。我們重點從粗鋼、出口、金屬鎂三方面進行分析。

鋼鐵行業(yè)在鐵合金下游需求中占比最大。近兩年受地產(chǎn)投資下行拖累,鋼鐵行業(yè)盈利能力持續(xù)下滑。根據(jù)統(tǒng)計局數(shù)據(jù),2024年1—5月鋼鐵行業(yè)利潤率為-0.39%。如何提高盈利能力、降本增效是亟須面對的問題。對鋼廠來說,原料的采購和補庫是最關(guān)鍵的環(huán)節(jié),鐵合金作為“工業(yè)味精”,首當其沖面臨需求收縮的沖擊。因此,鋼廠自去年開始便主動降低爐料庫存天數(shù),尤其是鐵合金庫存已從往年25~26天平均水平降至目前不足15天。

從經(jīng)濟增長驅(qū)動角度來看,2023年拉動經(jīng)濟的三駕馬車中,消費、投資、出口對GDP的貢獻率分別為82.5%、28.9%和-11.4%,固定資產(chǎn)投資增速受地產(chǎn)下行拖累明顯。與經(jīng)濟轉(zhuǎn)型大趨勢一致,國內(nèi)鋼材消費結(jié)構(gòu)持續(xù)優(yōu)化。其中,地產(chǎn)用鋼比例從30%一路下降至不足20%,基建用鋼相對穩(wěn)定,同時制造業(yè)及凈出口占比快速增長至55%上方,呈現(xiàn)出持續(xù)擴張勢頭,這與經(jīng)濟整體驅(qū)動由投資轉(zhuǎn)向消費有一定的對應(yīng)關(guān)系。用于建筑行業(yè)的螺紋鋼、線材等長材品種占比顯著下滑,熱軋卷板、中厚板等面向制造業(yè)的板材品種占比逐步增加,與經(jīng)濟轉(zhuǎn)型方向一致。再進一步推演,由于螺紋鋼等建筑鋼材對鐵合金用量大于中厚板材,因此,中長期鐵合金的內(nèi)需消費也將跟隨經(jīng)濟轉(zhuǎn)型和鋼材結(jié)構(gòu)變化面臨下行趨勢。

出口方面,根據(jù)世界鋼協(xié)數(shù)據(jù),今年1—5月海外粗鋼產(chǎn)量3.5億噸,同比增長1.6%,增長主要由印度、土耳其、伊朗等國家貢獻,美、日、韓等國家整體下滑2%~6%。今年我國鐵合金出口整體穩(wěn)中有增,1—5月硅鐵出口19.87萬噸,同比微增0.17%,今年對韓國硅鐵的出口降幅超20%,不過對印尼的出口增長56%至4.2萬噸,完全抵消了對其他國家的出口減量。印尼鎳礦儲量全球第一,帶動本國不銹鋼和電動汽車電池制造業(yè)快速發(fā)展,未來將成為帶動?xùn)|盟地區(qū)鋼鐵需求增長的領(lǐng)頭羊。因此,印尼有望超過日、韓成為國內(nèi)鐵合金出口的主要國家。

金屬鎂方面,作為一種輕金屬材料,它的下游主要分為鎂合金深加工(汽車、3C等)、鋁合金(建筑運輸)和冶金還原劑這三大類。在“雙碳”背景下,金屬鎂未來發(fā)展空間巨大,增量領(lǐng)域主要是汽車和大交通輕量化,但目前汽車行業(yè)用量絕對值處于低位,需求支撐仍顯疲弱。回顧上半年行情,鎂錠及鎂合金出口整體平穩(wěn),但由于鎂錠下游包含鋁合金、鋼鐵等剛需產(chǎn)業(yè),此部分需求表現(xiàn)始終偏弱,因此鎂價整體圍繞成本穩(wěn)中偏弱運行。

成本端,國務(wù)院印發(fā)《2024—2025年節(jié)能降碳行動方案》,對推動完成“十四五”節(jié)能降碳目標作出重要部署。我們認為,政策或聚焦成本端煤電轉(zhuǎn)型,對于硅鐵—金屬鎂產(chǎn)業(yè)鏈有成本抬升預(yù)期,但仍需關(guān)注后續(xù)政策落地情況。鋼聯(lián)數(shù)據(jù)顯示,1—5月鎂錠產(chǎn)量累計36.6萬噸,同比增加9%,生產(chǎn)企業(yè)供應(yīng)產(chǎn)出穩(wěn)定,但經(jīng)營多在盈虧線附近徘徊,對硅鐵等原料補庫采購積極性偏弱。總體來說,金屬鎂供需平穩(wěn),廠家挺價意愿較強,預(yù)計下半年鎂錠產(chǎn)量繼續(xù)維持在6萬~7萬噸/月。

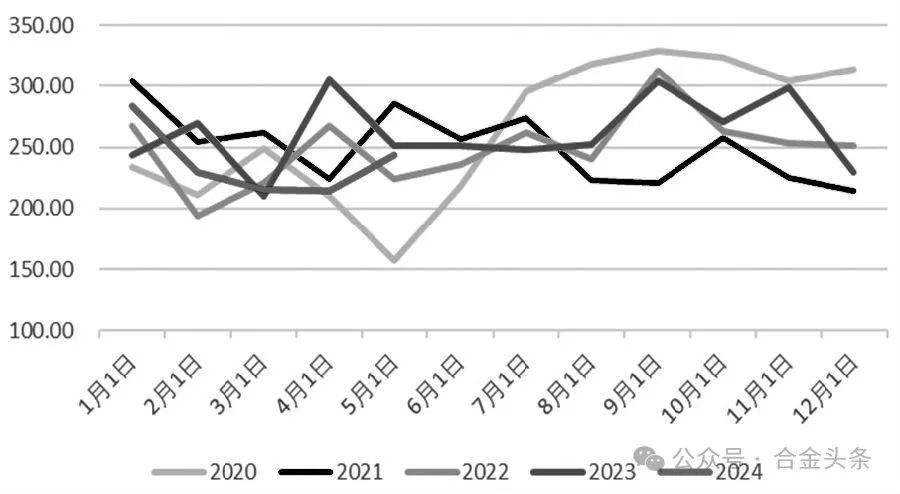

[C][海外澳礦發(fā)運收緊]

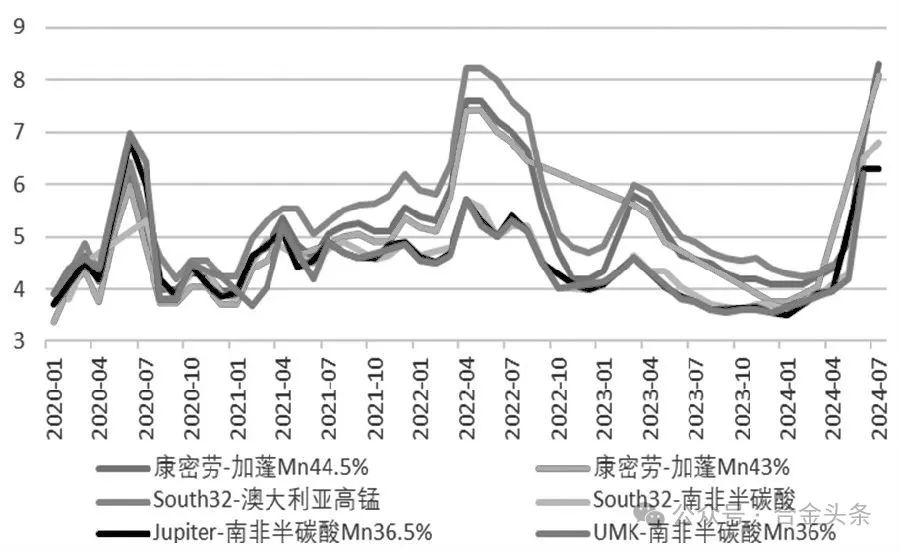

二季度錳硅上漲核心驅(qū)動就是海外澳礦發(fā)運收緊,缺口預(yù)期仍存。目前多空分歧集中在廠家錳礦入爐配比調(diào)整,以及非主流國家低品礦的補充替代量。我們認為,中長期錳元素和錳硅供應(yīng)仍過剩,但在澳礦發(fā)運恢復(fù)之前,國內(nèi)高品礦缺口確實存在。截至6月底,國內(nèi)錳礦港口庫存481萬噸,其中,天津港390萬噸,欽州港76萬噸,連云港15萬噸。5月開始港口錳礦庫存降幅放緩,其中,澳礦去庫幅度維持在6萬~7萬噸/周,但受非主流國家發(fā)運增多影響,除澳礦之外,其他礦種庫存平穩(wěn),拖累港口錳礦價格松動。截至7月上旬,天津港澳礦和南非半碳酸塊價差始終在20元/噸度以上,僅次于2016年的歷史高位。我們認為,在高品礦缺口完全彌補之前,高—低品礦價格將持續(xù)高位,也將帶動低品礦價格重心抬升,下半年錳硅價格仍有成本支撐。

7月3日,康密勞8月對華錳礦報價公布,漲0.7美元至9美元/噸度,氧化礦再獲支撐,下半年需繼續(xù)跟蹤港口庫存變動、澳礦山發(fā)運恢復(fù)時間和其他非主流礦進口增量。

除錳礦之外,其他原料上半年價格走勢穩(wěn)中偏弱。其中,蘭炭和化工焦作為原煤的下游加工產(chǎn)品,上半年價格呈現(xiàn)先跌后穩(wěn)的“L形”走勢。截至6月底,陜西蘭炭小料價格950元/噸,較年初下跌150元/噸,跌幅13.6%;烏海二級冶金焦價格1600元/噸,較年初下跌500元/噸,跌幅23.8%。下半年煤炭供應(yīng)有望環(huán)比回升,但除下游階段性旺季提振之外,需求難有較大提升。預(yù)計煤價延續(xù)震蕩偏弱運行,鐵合金碳元素成本端整體持穩(wěn)。

圖為錳礦進口量(單位:萬噸)

圖為錳礦外盤報價(單位:美元/噸度)

展望下半年,預(yù)計鐵合金價格維持寬幅震蕩,重心較上半年上移。具體看,作為高耗能品種,二季度硅鐵廠家受利潤修復(fù)帶動復(fù)產(chǎn),下半年現(xiàn)貨仍有累庫壓力。錳硅方面,錳礦仍是主導(dǎo)行情的關(guān)鍵要素,但供強需弱的產(chǎn)業(yè)現(xiàn)狀,以及海外低品礦發(fā)運增長均制約了供應(yīng)缺口問題的持續(xù)發(fā)酵,錳硅成本重心仍將處于高位。預(yù)計下半年硅鐵價格指數(shù)運行區(qū)間在6500~8300元/噸,錳硅價格指數(shù)運行區(qū)間在7200~10000元/噸。產(chǎn)業(yè)企業(yè)要深化套保意識,兌現(xiàn)盤面保值利潤以實現(xiàn)穩(wěn)健經(jīng)營目的。(作者單位:中原期貨)

來源:期貨日報網(wǎng)